远大石化,主要经营的产品为聚乙烯(PE)、聚丙烯(PP)、聚苯乙烯(PS)、ABS等。

经审理查明,2016年5月24日至8月31日间,远大石化有限公司经时任董事长(法定代表人)吴向东召集会议决定,利用公司实际控制的18个账户,通过以市场价大量连续买入开仓的手法,将资金优势转化为持仓优势。

同时通过直接购买、代采代持、售后回购等方式大量囤积聚丙烯现货,制造现货供求紧张的假象,以反作用影响期货市场,跨期货、现货市场操纵PP1609价格。

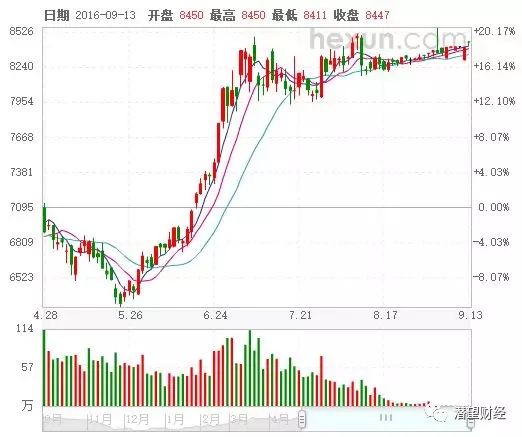

远大石化操纵PP1609合约价格历时超过3个月,共70个交易日。在此期间,PP1609合约价格自6280元/吨起步,最高触及8516元/吨,累计涨幅超过30%,其中6月27日和7月4日两个交易日录得涨停。

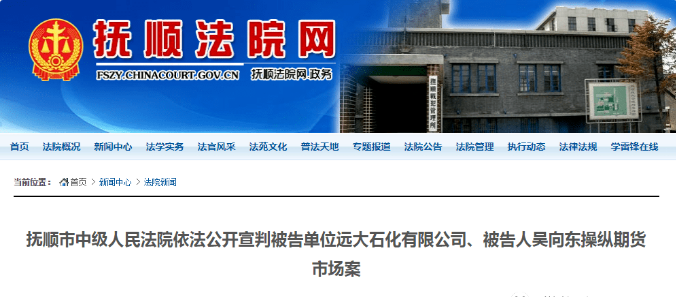

2020年9月30日,这起特大期货操纵案终获宣判。

辽宁省抚顺市中级人民法院依法对被告单位远大石化有限公司、被告人吴向东操纵期货市场案公开宣告一审判决,以操纵期货市场罪,对远大石化判处罚金3亿元,对吴向东判处有期徒刑五年,并处罚金500万元;

依法追缴远大石化违法所得4.36亿元,依法追缴吴向东违法所得487万余元;对涉案的其他11个账户中的违法所得继续追缴。

时隔两月后,11月19日晚间公告,远大控股全资子公司远大物产控股70%的子公司远大石化因严重资不抵债、不能清偿到期债务,拟以债务人身份向法院申请破产清算。

远大控股于1996年11月在深交所上市,当时叫如意集团,主营进出口贸易,其中包括塑胶类商品贸易、橡塑类商品贸易、液化类商品贸易、金属类商品贸易、其他类商品贸易、物流代理服务、农产品类商品贸易,总之是啥赚钱就倒腾啥。

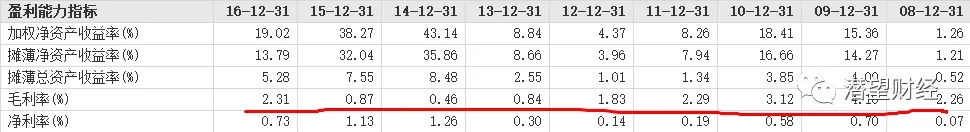

然而,大宗商品贸易早已不是什么令人羡慕的行业,一年到头辛苦不说,毛利还低得可怜。

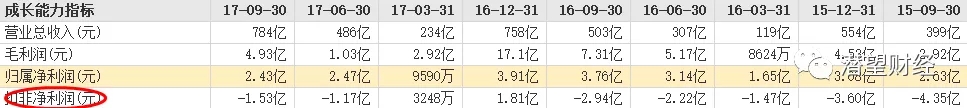

远大控股因此毛利率长期在1%到4%徘徊,最近9年里有6年都在亏损,在2013年至2015年,上市公司的扣非净利润分别为-1.28亿元、-3.12亿元和-3.60亿元。

但是再看一眼净利润,剧情马上就反转了。

2013至2015年,远大控股子公司远大物产集团有限公司及其部分子公司于报告期持有基金、从事电子交易、期货交易业务实现的净损益分别为6.01亿元、16.72亿元和18.28亿元。

远大控股在其2015年业绩预告中是如此阐述的——“2015年1-12 月公司净利润增长,主要得益于依托公司强大的现货分销能力和扎实的行业研究能力,公司大宗商品期现结合,套期、套利交易为主的经营模式日臻成熟与完善。”

再说得直白点儿,人家根本就不是靠贸易赚钱。在大宗商品的江湖上,近几年流传着一种说法,凡是在期货市场上与远大做相反方向的,一律要被远大拉爆。

因此在大宗商品期货市场,聚集了以远大为核心的浙江帮,其资金来源多样、实力雄厚,共同进退,以操作手法凌厉在业内闻名。

从2013年开始,远大控股每年在期货市场取得的利润都数以亿计,可谓是老司机了。

也正是凭借如此骄人的业绩,哦不,准确的说应该是战绩。

从2016年6月到7月开始,主力多头开始发力PP1609,当时市场传闻有资金在大量收购现货,导致一些现货贸易商封盘不报价,与此同时,从6月20日左右,PP1609就开始单边上涨行情,出现期货价格远远高于现货价格的倒挂行情。

在最后一个交易日PP1609结算价8390元/吨,现货价格7750元/吨,在短短的40天左右的时间里,PP价格非理性涨幅近2000元/吨。

当时,在各大期货圈中议论颇多,有人判断主力多头为维持现货价格,至少出巨资囤积了30万吨现货,造成现货供求紧张的假象,同时把仓位占满,让空头无法完成交割,由此逼死空头。

监管层对囤积居奇、哄抬物价等扰乱市场秩序行为,向来都是“零容忍”,试图扰乱市场秩序的,最终也会为自己的行为付出沉重代价。

最后小编弱弱的问一下,30万吨聚丙烯需要多少本钱?最近原料连续暴涨,是不是也存在人为因素?